-

Bác sĩ nói về cú ngã nguy hiểm khiến đô vật gãy cổ, tử vong trong ngày hội làng đầu năm

Bác sĩ nói về cú ngã nguy hiểm khiến đô vật gãy cổ, tử vong trong ngày hội làng đầu năm -

Hillary Clinton và "vòng lặp" 30 năm: Cái bóng của người chồng và những rắc rối chưa hồi kết

Hillary Clinton và "vòng lặp" 30 năm: Cái bóng của người chồng và những rắc rối chưa hồi kết -

Video: Bí ẩn clip cô gái ngất xỉu tại chợ sau cuộc chạm trán chóng vánh với hai người lạ

Video: Bí ẩn clip cô gái ngất xỉu tại chợ sau cuộc chạm trán chóng vánh với hai người lạ -

Lời khai gây sốc về "luật 5%" và những túi tiền tỷ chuyển đến tay cựu Bộ trưởng Y tế Nguyễn Thị Kim Tiến

Lời khai gây sốc về "luật 5%" và những túi tiền tỷ chuyển đến tay cựu Bộ trưởng Y tế Nguyễn Thị Kim Tiến -

Vụ ô tô chở xe máy bốc cháy: Tiếng khóc của người tài xế nghèo trước gánh nặng nợ nần khi nuôi 3 con nhỏ và mẹ già đau ốm

Vụ ô tô chở xe máy bốc cháy: Tiếng khóc của người tài xế nghèo trước gánh nặng nợ nần khi nuôi 3 con nhỏ và mẹ già đau ốm -

Tường trình của cô giáo bị tố bắt học sinh liếm đất: Bất ngờ nguồn cơn, do học sinh tự đề xuất làm?

Tường trình của cô giáo bị tố bắt học sinh liếm đất: Bất ngờ nguồn cơn, do học sinh tự đề xuất làm? -

Đô vật 44 tuổi tử vong ở hội làng Sóc Sơn, Hà Nội: Hàng xóm chia sẻ điều bất ngờ về nạn nhân

Đô vật 44 tuổi tử vong ở hội làng Sóc Sơn, Hà Nội: Hàng xóm chia sẻ điều bất ngờ về nạn nhân -

5 Thượng tướng Quân đội thôi giữ chức vụ, nghỉ công tác từ ngày 1/3

5 Thượng tướng Quân đội thôi giữ chức vụ, nghỉ công tác từ ngày 1/3 -

Nóng: Cựu Bộ trưởng Y tế Nguyễn Thị Kim Tiến bị C03 đề nghị truy tố

Nóng: Cựu Bộ trưởng Y tế Nguyễn Thị Kim Tiến bị C03 đề nghị truy tố -

Cái kết đắng cho tài xế xe Porsche chạy 141 km/h trên cao tốc Cam Lâm - Vĩnh Hảo

Cái kết đắng cho tài xế xe Porsche chạy 141 km/h trên cao tốc Cam Lâm - Vĩnh Hảo

Kinh tế

11/04/2022 13:12Vụ án Tân Hoàng Minh, bước ngoặt cảnh báo tay to trong cuộc chơi 12 tỷ USD

Một kênh hút vốn hấp dẫn

Trong tuần qua, cổ phiếu bất động sản, ngân hàng đua nhau giảm sau sự kiện Tân Hoàng Minh. Việc tập đoàn này bị hủy 9 lô trái phiếu trị giá hơn 10 nghìn tỷ phát hành từ cuối 2021 tới quý I/2022 là một cú sốc đối với kênh huy động vốn trái phiếu doanh nghiệp. Nó tạo áp lực lớn lên nhiều ngân hàng và doanh nghiệp bất động sản.

Thị trường chứng kiến áp lực bán ra rất lớn, nhiều mã giảm 5-7% chỉ trong một phiên. Đây là hiện tượng thường thấy sau các sự cố và được dự báo mất vài phiên để cân bằng.

Tuy nhiên, trái phiếu doanh nghiệp vẫn được xem là một kênh hấp dẫn như cái cách nó bùng nổ trong năm 2021.

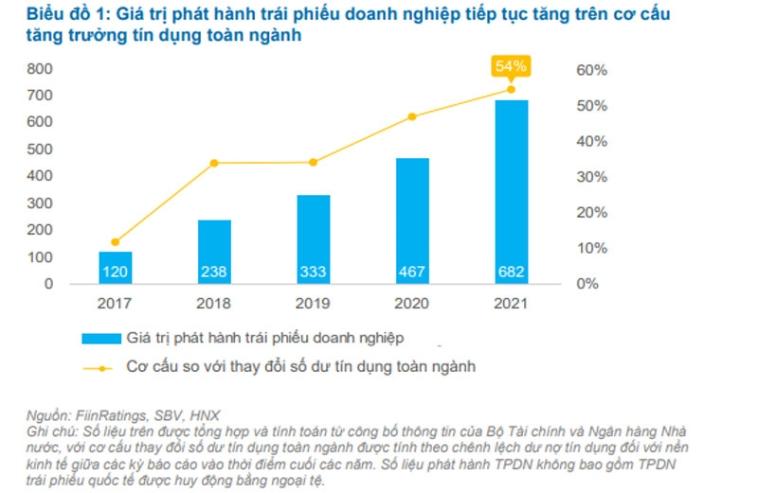

Năm qua, quy mô huy động qua kênh trái phiếu doanh nghiệp trong nước đạt 682 nghìn tỷ. Đây là kênh huy động vốn rất lớn, bởi con số này chiếm 54% của thay đổi số dư tăng trưởng tín dụng mới toàn hệ thống trong năm 2021, vượt mức thay đổi số dư tăng trưởng tín dụng mới trung và dài hạn của hệ thống ngân hàng thương mại Việt Nam.

Cùng với các CTCK, các ngân hàng thương mại đã tham gia mua trái phiếu doanh nghiệp qua kênh phát hành sơ cấp ở mức khá lớn, chiếm 36% năm 2021 trong tổng giá trị phát hành từ các doanh nghiệp bất động sản. Quy mô tín dụng trái phiếu ở mức gần 274 nghìn tỷ đồng (12 tỷ USD).

Trên thực tế, theo FiinGroup, quy mô tín dụng trái phiếu 274 nghìn tỷ đồng vào cuối 2021 chỉ chiếm 2,16% tổng tài sản sinh lời và 2,63% tổng dư nợ tín dụng của các nhà băng. Do đó, các sự kiện hiện nay có khả năng sẽ không có tác động quá lớn đến vấn đề chất lượng tín dụng của hệ thống ngân hàng thương mại.

Tuy nhiên, yếu tố này sẽ là một rủi ro thấp nếu như những vấn đề liên quan đến các tổ chức phát hành đang được xử lý hiện nay được khư trú và tổ chức phát hành cũng như các bên liên quan như đơn vị bảo lãnh nghĩa vụ trả nợ nỗ lực thực hiện các cam kết về nghĩa vụ trả nợ với một lộ trình rõ ràng nhằm đảm bảo quyền lợi của nhà đầu tư.

Điều này trở nên quan trọng bởi tính đại chúng của kênh đầu tư trái phiếu doanh nghiệp đã không chỉ lớn về quy mô mà còn có sự tham gia mạnh mẽ của nhà đầu tư cá nhân chuyên nghiệp và cá nhân nhỏ lẻ thông qua hoạt động phân phối lại trái phiếu được phát hành dưới hình thức phát hành riêng lẻ từ các tổ chức liên quan như tư vấn và phân phối trên thị trường trong thời gian qua.

Kỳ vọng thay đổi mạnh mẽ về chất

Trong tuần qua, một số trường hợp vi phạm liên quan đến thị trường trái phiếu doanh nghiệp đã được các cơ quan quản lý ra quyết định xử lý, cùng với đó là thông điệp từ Chính phủ với Công điện số 304/CĐ-TTg ngày 7/4/2022 về chấn chỉnh hoạt động thị trường trái phiếu doanh nghiệp và đấu giá quyền sử dụng đất.

Sự kiện này hiện là mối quan tâm hàng đầu của các nhà đầu tư và thành viên trên trên thị trường vốn của Việt Nam.

Sự kiện này cùng với các thay đổi chính sách đang diễn ra qua bao gồm việc Thông tư 16 của Ngân hàng Nhà nước về quy định mua bán trái phiếu của các tổ chức tín dụng và những thay đổi và bổ sung dự kiến được đưa vào trong dự thảo sửa đổi Nghị định 153 về phát hành riêng lẻ có thể sẽ làm cho thị trường trái phiếu doanh nghiệp giảm đáng kể về quy mô phát hành vào năm 2022.

Sự suy giảm có khả năng sẽ diễn ra nhất là đối với hoạt động phát hành riêng lẻ và bởi các công ty chưa đại chúng hoặc các công ty dự án được lập ra để huy động vốn triển khai dự án đó với mức độ công bố và chất lượng thông tin của các tổ chức phát hành này còn nhiều hạn chế.

Quy mô huy động vốn qua trái phiếu doanh nghiệp có thể sẽ giảm mạnh nhưng sẽ có sự thay đổi mạnh mẽ về chất.

Theo FiinGroup, thị trường trái phiếu có thể thay đổi theo những xu hướng sau trong nửa cuối 2022 và năm 2023. Theo đó, các doanh nghiệp có nền tảng cơ bản tốt, không phải là các công ty được lập ra để huy động vốn, nhất là các công ty niêm yết vốn có sự minh bạch tốt hơn vẫn sẽ đẩy mạnh các hoạt động phát hành trái phiếu.

Trong đó, trái phiếu vẫn là kênh huy động vốn hiệu quả trong bối cảnh lãi suất mặc dù có dấu hiệu tạo đáy nhưng vẫn ở mức rất thấp trong nhiều năm qua; kênh tín dụng bất động sản từ ngân hàng bị hạn chế tăng trưởng, kể cả trước khi Thông tư 16 của NHNN có hiệu lực.

Việc huy động vốn qua thị trường cổ phiếu thông qua việc phát hành thu hút vốn cổ phần mới có khả năng sôi động hơn mặc dù TTCK hiện vẫn trong giai đoạn chưa rõ xu hướng và có phần kém sôi động. Tuy nhiên, hoạt động này phù hợp hơn với các tổ chức phát hành là công ty đại chúng có sự minh bạch về thông tin theo các quy định hiện hành áp dụng cho công ty đại chúng và khi mà bài toán pha loãng sở hữu của cổ đông không phải là vấn đề lớn của các chủ doanh nghiệp.

Cùng với các CTCK, các ngân hàng thương mại đã tham gia mua trái phiếu doanh nghiệp qua kênh phát hành sơ cấp ở mức khá lớn. Việc áp dụng Thông tư 16 của NHNN được cho là cần thiết nhằm không chỉ kiểm soát chất lượng nợ xấu nhất là với các ngân hàng có chất lượng tài sản yếu, kiểm soát quy mô tín dụng bất động sản mà quan trọng hơn là kiểm soát các hoạt động luân chuyển tín dụng giữa hai kênh trái phiếu và tín dụng cho vay của ngân hàng thông qua các nghiệp vụ tái tài trợ, tái cấu trúc vốn hoặc hay có thể là “đảo nợ” giữa hai kênh này.

Theo FiinGroup, sức khỏe tài chính các công ty bất động sản về tổng thể vẫn ở mức tương đối an toàn, ngoại trừ các công ty dự án được lập ra nhằm mục đích huy động vốn trái phiếu hoặc vay vốn tín dụng ngân hàng, ngành BĐS nói chung và phân khúc BĐS dân cư nói riêng vẫn cơ bản có mức độ đòn bẩy tài chính ở mức thấp tương đối so với giai đoạn năm trước. Điều này thể hiện qua một số chỉ tiêu chủ chốt khi đánh giá năng lực tín dụng bao gồm: Hệ số Nợ vay/Vốn chủ sở hữu của các đơn vị BĐS dân cư niêm yết hiện đang ở mức 0,7 lần; Hệ số đánh giá năng lực trả lãi EBITDA/Chi phí lãi vay ở mức 1,8 lần; và hệ số bao phủ nợ ngắn hạn ở mức 3,8 lần vào cuối 2021.

Điểm đáng lưu ý là tình hình sức khỏe tài chính được ghi nhận trong bối cảnh tổng số lượng căn hộ bán được tại thị trường khu vực Hà Nội và TP.HCM giảm chỉ còn chỉ còn chưa đến một nửa từ mức 29 nghìn căn/năm trong hai năm diễn ra COVID19, so với mức 66 nghìn căn/năm trong giai đoạn năm trước đó từ 2015-2019.

Theo M. Hà (VietNamNet)

- Tài xế say xỉn lao xe vào đám đông đối diện án phạt nặng, nhiều người có thể phải chịu trách nhiệm (09:32)

- TP Huế: Lật thuyền chở 11 người đi xem đua ghe, người phụ nữ và con trai 3 tuổi tử vong (09:32)

- Bát phở 346.000 đồng ở sân bay Cam Ranh: Tranh luận quanh chuyện niêm yết giá bằng USD (09:30)

- Show thực tế "Battles of Fates" bị tẩy chay vì mang cái chết của anh hùng ra làm trò bói toán (09:22)

- "Giáo sư Cù Trọng Xoay" làm mẫu cho con gái vẽ tranh, thần thái cực chuẩn khiến dân mạng thích thú (09:17)

- Đồng hồ Rolex 5.000 USD bị bỏ quên ở sân bay Đà Nẵng và hành trình trở về với chủ nhân (09:14)

- Iran trước "chảo lửa" bất ổn: Khi bóng ma chiến tranh cận kề (09:13)

- 3 tháng đầu năm Bính Ngọ 2026, 3 con giáp nào phát tài phát lộc, sự nghiệp thăng tiến? (09:10)

- Bác sĩ nói về cú ngã nguy hiểm khiến đô vật gãy cổ, tử vong trong ngày hội làng đầu năm (49 phút trước)

- Chưa ra sân, MU nhận tin không thể vui hơn (56 phút trước)